- 暗号資産でどのくらい利益が出たら税金がかかる?

- 仮想通貨の利益の計算はどうやるの?

- 仮想通貨の申告ってどうやればいいの?

- 申告しなかった場合の税務調査やペナルティは?

仮想通貨の取引が増える中、その利益に対する税金の扱いについての理解が重要です。

この記事では、仮想通貨の利益に関する税金の基本から利益の計算方法、確定申告の手続きなどについて解説します。

初心者でも分かりやすいように、具体例を交えながら丁寧に説明しますので、安心してご覧ください。

仮想通貨取引の利益についての適切な税務処理を行うための参考にしていただければ幸いです。

\税理士も使う、完全無料の仮想通貨税金計算サービス【CRYPTACT(クリプタクト)】/

暗号資産(仮想通貨)の利益は基本的に申告が必要

仮想通貨の利益が出たら、いくらから申告の必要で税金がかかってくるのか、気になるところです。

場合によって、申告が必要かどうかの基準が違ってきます。

確定申告が必要となる2つのポイント

確定申告が必要なポイント

- サラリーマン(給与所得者)の方で暗号資産(仮想通貨)取引の利益が年間20万円を超える方は確定申告が必要

- 上記以外は暗号資産取引で利益が出たら確定申告が必要

確定申告が必要になるということは、同時に納税が必要になる可能性があるということです。

上記2点についての詳細を解説します。

>>>副業収入いくらから確定申告?20万円ルールと申告方法を解説!

サラリーマンの方は仮想通貨の利益が年間20万円を超えると確定申告が必要

ココがポイント

サラリーマンの方は仮想通貨取引の利益が年間20万円を超えると確定申告が必要です。

正しくは

上記にあてはまる方は確定申告が必要です。

例えば、会社からもらった給料については年末調整で納税と申告が終わりますが、ほかに仮想通貨の売買益が20万円を超える場合は別途、確定申告が必要ということになります。

仮想通貨の取引の利益が20万円を超える場合は、忘れずに確定申告をしましょう。

ちなみに給与収入が2000万円以上の方は、年末調整をすることができないため、もともと確定申告が必要です。

フリーランスや個人事業主は、基本的に仮想通貨取引で利益が出たら確定申告が必要

基本的に、仮想通貨の利益が出た場合は確定申告が必要です。

仮想通貨の取引で得た利益は「雑所得」として扱われ、他の所得と合算して課税されます。

例えば、仮想通貨の取引で利益が出た場合、本業の事業所得などと合算して確定申告が必要となり、税金も発生します。

したがって、フリーランスや個人事業主の方は仮想通貨の利益が出た場合は、本業と合算して確定申告を行う必要があります。

納税は国民の義務

所得が出たら確定申告し納税する必要があります。

納税は憲法で義務づけられています。

申告を怠ると、後で追徴課税や罰則が課せられる可能性があります。

例えば、確定申告を行わなかった場合、本来の税金に加えて延滞税や加算税などの罰金が課せられることがあります。

正確な所得を申告し、罰則などのリスクを避けることは重要です。

所得税の税率は最大45%

所得が高くなるほど、税率が高くなる

所得税の税率は、基本、累進課税となっていて、所得が増えるほど高い税率が適用される課税方式です。

所得の多い人ほど多くの税金を払う仕組みになっています。

例えば、年間所得が300万円(税率20%)の場合と1000万円(税率33%)の場合では、税率が異なり納税額も変わります。

つまり、仮想通貨の利益が多いければ多いほど、税率も高くなり、納税額も多くなります。

仮想通貨にかかる税金の基本

仮想通貨の取引のタイミングで税金がかかる

仮想通貨の取引において、利益の計算がなされるタイミングは、おもに次の3点です。

- 仮想通貨の売却時

- 他の仮想通貨への交換時

- 商品やサービスの決済時

- ステーキング、レンディングなどにより暗号資産を取得した時

いずれの場合にでも、仮想通貨取引による儲けがあり利益が出たときには税金がかかることとなります。

それぞれの詳細について解説します。

仮想通貨の売却時

仮想通貨を売却すると、その利益に対して税金がかかります。

売却価格と購入価格との差額が利益となり、その利益に対して税金が課されます。

売却時点での取引履歴をきちんと記録しておくことが重要です。

他の仮想通貨への交換時

仮想通貨を他の仮想通貨に交換した場合にも、その利益に対し税金がかかります。

交換時点での仮想通貨の時価を基に利益が計算され、その利益に対して税金が課されます。

交換取引の履歴も正確に記録しておく必要があります。

商品やサービスの決済時

保有する暗号資産で商品を購入すると、保有する暗号資産を譲渡したことになるため、仮想通貨で商品やサービスを購入する場合も、税金がかかります。

決済時点での仮想通貨の時価を基に利益が計算され、その利益に対して税金が課されます。

仮想通貨での決済履歴もきちんと管理することが重要です。

仮想通貨の利益は雑所得として申告する

雑所得としての計算について

売却金額から取得金額を差し引いて計算

基本的に、仮想通貨の利益は、売却金額から取得金額を差し引いて計算されます。

取得金額と売却金額の差額が利益として計上され、その部分に税金がかかります。

例えば、1BTCを40万円で購入し、60万円で売却した場合、20万円の利益が発生します。

この20万円が雑所得として計上され、課税対象となります。

仮想通貨取引で計上できる必要経費

仮想通貨取引にかかる必要経費を控除することができます。

おもな経費

- 仮想通貨の取得価格

- 出金手数料や送金手数料

- その他仮想通貨で利益を上げるためにかかった費用など

必要経費を差し引くことで、実際の利益が減少し、課税額が少なくなります。

例えば、仮想通貨の取引手数料や関連する経費を必要経費として差し引くことで、課税対象となる利益を減らすことができます。

正確に必要経費を把握し、記録しておくことが重要です。

仮想通貨の取得単価の計算方法は2種類

仮想通貨の取得価格の計算方法は2種類

- 総平均法

- 移動平均法

それぞれの計算方法について、特徴を解説します。

総平均法とは

総平均法は、1年間の平均取得価格を取得価格とする計算する方法です。

年に一度、まとめて計算するので取得価格の計算が簡単にできるのが特徴です。

仮想通貨の価格が大幅に上がった年は、取得価格も上がることになるため、税的に有利となります。

逆に大幅に市場価格が下がった場合は、取得価格が下がることになるため、税金が増加してしまうリスクの可能性があります。

移動平均法とは

移動平均法は、仮想通貨を購入するごとに平均価格を計算して取得価格とする方法です。

仮想通貨を取得するたびに価格を平均して取得価格を計算するため、仮想通貨の急激な価格の変動に対応しやすい方法といえます。

総平均法よりも、計算方法が複雑なところがデメリットです。

また、移動平均法により取得価格を計算する場合は、事前に税務署に届出書を提出する必要がありますので、忘れないようにしましょう。

どちらの方法を選ぶべきか

総平均法と移動平均法のどちらを選ぶかは、取引スタイルによります。

総平均法の特徴

- 計算が比較的簡単

- 仮想通貨の急激な価格変動により、税リスクの可能性がある

移動平均法の特徴

- 仮想通貨の急激な価格変動も、取得価格に反映できるため、実情に沿ったが計算できる

- 総平均法より計算が複雑

- 利用するためには届け出が必要

長期保有の場合は総平均法、頻繁に取引する場合は移動平均法が適しています。

取引スタイルや仮想通貨の動向により、総平均法か移動平均法かを選択しましょう。

仮想通貨の損益計算ツールの紹介

ポイント

仮想通貨の損益の計算は、ビットコインやイーサリアムなどの銘柄ごとにそれぞれ売却益を計算し、それらを合算して集計する必要があります。

仮想通貨は数千種類あるといわれており、多くの銘柄を取引している場合は集計するのがたいへん困難です。

つぎに仮想通貨の損益計算サービスをご紹介します。

仮想通貨の損益計算サービス

誰でも無料で利用できる国税庁の【暗号資産の計算書】

国税庁ホームページで仮想通貨の損益の計算書(エクセル)が公開されていますので、計算書を利用して仮想通貨の利益を計算することができます。

≫暗号資産等に関する税務上の取扱い及び計算書について(令和5年12月)|国税庁 (nta.go.jp)🔗

仮想通貨ごとに購入した数量・金額や売却した数量・金額を入力すると、自動計算で損益が出せます。ただ、ちゃんと数字を入れれば問題ないのですが、入力個所も多く少し難易度が高いように思います。

仮想通貨の自動計算ツール【CRYPTACT(クリプタクト)】

仮想通貨の損益計算サービスの【CRYPTACT(クリプタクト)】は、各取引所の取引履歴データと連動させると自動で損益の計算ができます。

CRYPTACT(クリプタクト)は対応している取引所数、対応している仮想通貨数、対応している取引種類数で総合力No.1の損益計算サービスです。国内ユーザー数もNo.1と実績があります。

とにかく、取引履歴のデータを取り込むと面倒な計算が必要なく自動で集計してくれるところがいいですね。

無料で利用できるプランでは集計できる取引件数は限定されますが、ぜひお試しで利用してみてください。

\税理士も使う、完全無料の仮想通貨税金計算サービス【CRYPTACT(クリプタクト)】/

仮想通貨の利益は損益通算ができない

ポイント

仮想通貨の利益を雑所得として申告した場合、事業所得や不動産所得などの他の所得の赤字と損益通算はできません。

※事業所得として申告するには一定の条件があります。

損益通算とは

例えば、事業所得の利益がでた場合、同じ年に土地などを売った譲渡所得がマイナスだったときに、事業所得の黒字と譲渡所得の赤字を相殺して、利益を減らすことを損益通算といいます。

損益通算ができるのは、事業所得、不動産所得、山林所得、譲渡所得と規定されています。

雑所得では損益通算できないため、雑所得で大きく利益若しくは損失が出ても、雑所得同士の相殺はできますが、他の所得と相殺することはできません。

仮想通貨取引の確定申告のポイント

仮想通貨取引から得た利益について確定申告する上での重要なポイントについて解説します。

ポイント2つ!

- 仮想通貨の取引履歴の取得が必要

- 仮想通貨の損益計算が必要

2つのポイントについて解説します。

仮想通貨の取引履歴の取得が必要

確定申告する際には、取引履歴は必須の資料です。

年間取引報告書や取引履歴をもとに仮想通貨取引の利益や税金が計算されます。

また、仮想通貨の取引履歴は、税務署に対して取引の詳細を証明するためにも必要です。税務調査があった場合には、必ず提出を求められます。

正確な申告を行うためには、取引の記録をしっかり把握しておくことが大切です。

仮想通貨の損益計算が必要

自動計算ツールを活用すると、確定申告が簡単になります。

仮想通貨の計算ツール

国税庁の暗号資産の計算書は、誰でも無料で利用でき、エクセルにデータを入力すると自動で計算されるツールです。

自動計算ツールのクリプタクトは、各取引所と連携することで自動で取引履歴を読み込み、利益を計算してくれるツールです。複数の取引所を連携することで、仮想通貨の損益計算が楽に行えます。

自動計算ツールを利用することで、確定申告の作業が効率化されます。

\税理士も使う、完全無料の仮想通貨税金計算サービス【CRYPTACT(クリプタクト)】/

申告漏れのリスクと対策を考えよう

申告漏れは追徴課税のリスクあり

申告漏れが発覚すると、追徴課税が課せられます。

申告漏れや不正申告に対しては、厳しいペナルティが設けられています。

例えば、追加の税金に加えて延滞税や無申告加算税が課せられます。

正確な申告を行い、追徴課税を避けましょう。

適切な申告方法が重要

適切な申告を行うことで、リスクを避けることができます。

取引履歴を基に利益を計算し、確定申告書に記載します。

また、取引履歴は税務調査があった場合に、提出を求められる可能性が高いため、ダウンロードし保管しておきましょう。

確定申告の際には、適切な書類を揃え、正確な申告を心掛けましょう。

申告を適切に行うために、損益計算ツールや税理士の利用を推奨

適切な申告をするためには、正確な利益の計算や、専門的な税の知識が必要です。

毎年、追加・変更される税制改正に対応するには、税理士の力を借りるのが一番です。

もちろん、報酬がかかるので、とくに大きく儲けが出た場合などは税理士に依頼するのがおすすめです。

税務調査対策の観点からも、専門家に相談することをおすすめします。

各取引所の取引履歴のダウンロード方法

仮想通貨の損益計算をする上で、取引履歴のダウンロードが必要となることは、先述のとおりです。

各取引所の取引履歴のダウンロード方法についてまとめましたので、ご参考になれば幸いです。

コインチェック

PCからブラウザで公式サイトにログインする。

- 人型のマーク>取引履歴の順にクリック

- ダウンロードしたい年度のファイルを選択

GMOコイン

PCからブラウザで公式サイトにログインする。

- 「明細」>「CSV」の順にクリック

- 「CSVを作成」をクリック

みんなのコイン

PCからブラウザで公式サイトにログイン

- 左上のマーク>「注文履歴」の順にクリック

- 右下の「CSV」からダウンロード

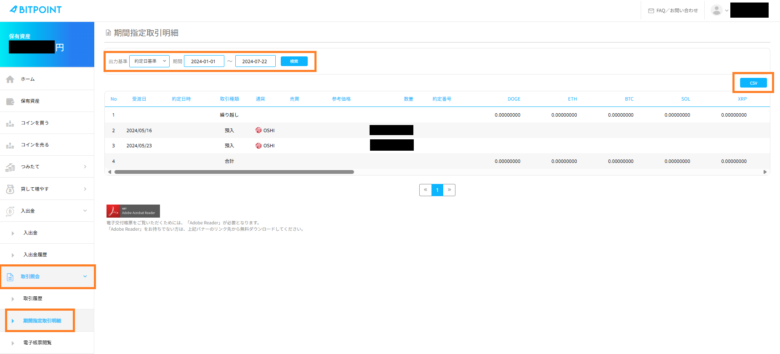

BITPOINT

PCからブラウザで公式サイトにアクセス

- 画面左の「取引照会」>「期間指定取引明細」の順にクリック

- 出力基準>期間>検索の順に指定してクリック

- 画面右の「CSV」で出力

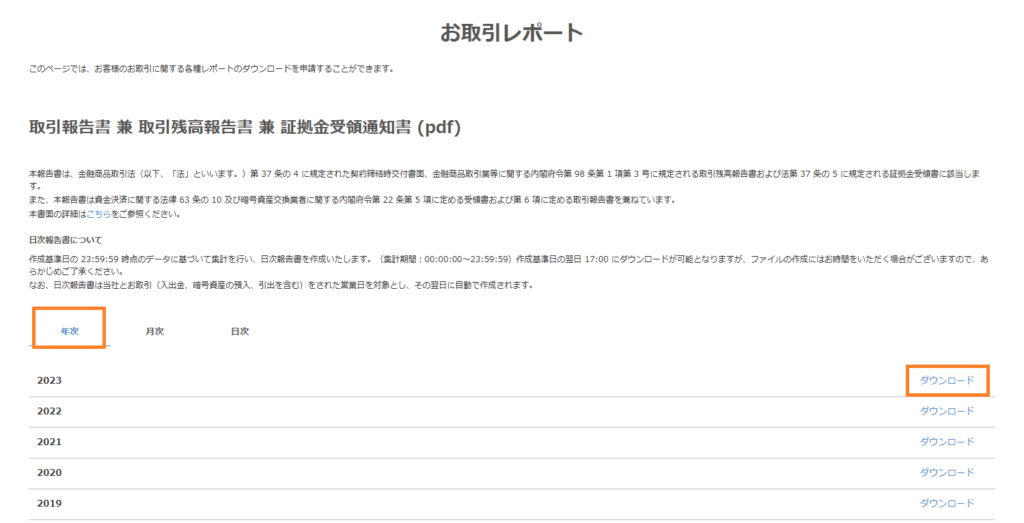

ビットフライヤー

PCのブラウザからbitFlyer公式サイトにログイン

- 「お取引きレポート」>「お取引きレポートのダウンロード」の順にクリック

- 「年次」を選択し、「ダウンロード」をクリック

ビットバンク

PCからブラウザで公式サイトにログイン

- 左上「人型」マーク>「データ」の順にクリック

- 次画面「データ」>「約定履歴」の順にクリック

- ダウンロードボタンをクリック

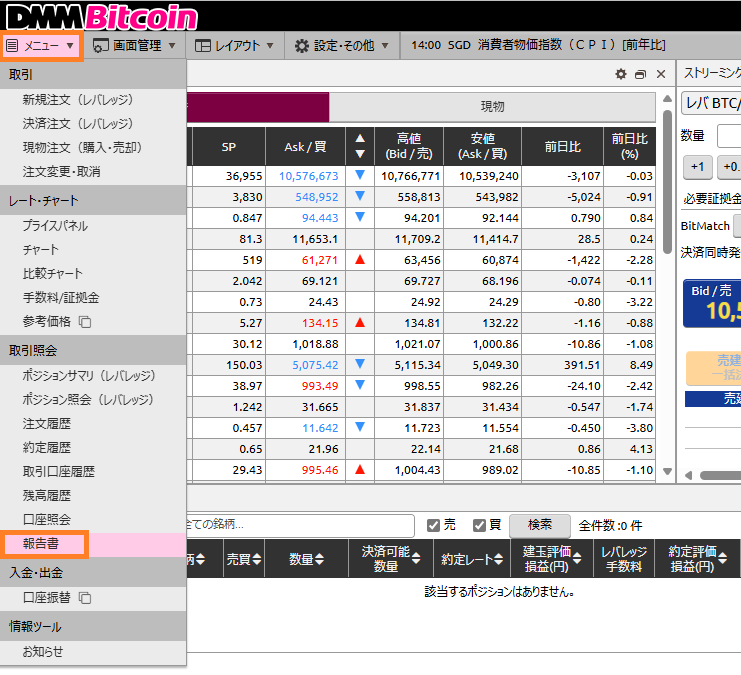

DMMビットコイン

PCからブラウザで公式サイトにログイン

- 「マイページ」>「暗号資産取引」の順にクリック

- 「メニュー」>「報告書」の順にクリック

- 「期間損益報告書」を選択し、「日付指定」>「検索」をクリック

BYBIT

PCのブラウザからバイビットにログイン

- 右上「注文」>履歴を出したい取引クリック

- 「取引履歴」をクリックし、「資産」「注文期間」などを選択

MEXC

PCのブラウザからMEXCにログイン

- 「注文履歴」>取引を選択

- 「期間」「通貨ペア」などを選択し、「エクスポート」

確定申告書の作成方法

仮想通貨の利益は雑所得又は事業所得として、損益の集計が終わったら確定申告書へ記入し作成を行います。

確定申告書では、本人のすべての所得を合算し、納める税金の計算をします。

確定申告書の作成は手書きのほかに、ソフトを利用する方法がありますのでご紹介します。

確定申告書作成方法

- 確定申告作成コーナーを利用

- 会計ソフトを利用

- 税理士に依頼する

それぞれの特徴について解説していきます。

確定申告作成コーナーを利用

ポイント

国税庁の確定申告書作成コーナーで確定申告書の作成ができます。

マイナンバーカードがあればスマホからe-Taxで電子申告することも可能です。(PCの場合はカードリーダーが必要)

電子申告することで、確定申告時期にわざわざ込み合う税務署に行く必要はないのでストレスなく申告を済ますことができます。

無料で利用できますので、ぜひ電子申告も便利なスマホで申告してみて下さい。

しかし、確定申告書作成コーナーでは、事業所得や雑収入の集計や損益計算はできません。

あらかじめ会計ソフトやエクセルなどで集計しておくことが必要です。

会計ソフトを利用

会計ソフトを利用して確定申告書や決算書が作成できます。

とくに事業をしている方は会計ソフトを利用して決算書や確定申告書を作成することをおすすめします。

会計ソフトに登録をすることで仕訳帳や総勘定元帳といった帳簿の作成・保存も兼ねることができます。

また、作成した確定申告書や決算書は電子申告が可能です。

会計ソフトの「freee」は簿記がわからなくても取引を登録できるので、初心者の方にオススメです。

>>>フリーランス&個人事業主におすすめのクラウド会計ソフト3選&料金・サービス内容比較!

暗号資産(仮想通貨)の税金はいくらからかかる?初心者向けの申告ガイド!:まとめ

仮想通貨取引で利益がでたら、申告が必要です。

確定申告が必要となるポイントを押さえ、取引履歴の取得と正確な損益計算を行いましょう。

仮想通貨の利益は雑所得として申告し、取得単価の計算方法には「総平均法」と「移動平均法」があります。

事前に届け出が必要な場合があるので、確定申告前に確認しておきましょう。

また、雑所得は他の所得と損益通算ができないため、各取引の利益や損失を正確に把握することが重要です。

取引所から履歴をダウンロードし、確定申告書は会計ソフトやオンラインツールを活用して作成します。

申告漏れを防ぐためのリスク管理も忘れずに行い、適切に対応することが重要です。

これらのポイントを押さえて、確定申告をスムーズに進めてください。

最後までご覧いただきありがとうございました。

執筆者:プレノト

元会計事務所勤務。現在はWebマーケター。