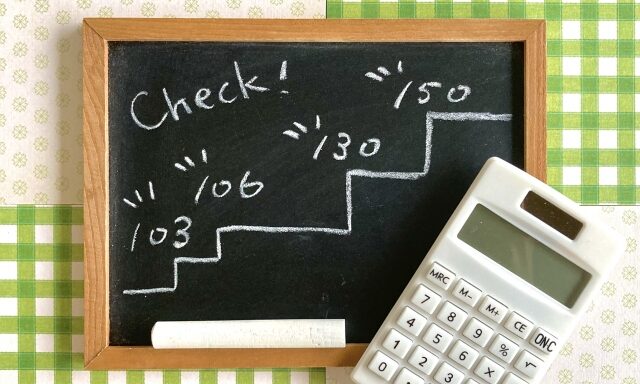

- 扶養は103万円?

- 130万円って何の壁?

- いろいろあって覚えられない・・・

こんな疑問に答えます。

この記事の内容

所得税や社会保険料などの「〇〇万円の壁」をまとめ解説!

所得税の扶養控除の103万円や社会保険料の扶養の130万円の基準など、さまざまな基準があって、よくわからなくなりますよね。

本記事でそういった〇〇万円の壁についてまとめましたので、興味のある方は是非ご覧ください。

この「〇〇万円の壁」を知っておくことで、勤務のシフトや時間を調整し、社会保険料や扶養者の税金などが有利になることにつながるかもしれません。

〇〇万円の壁

主に所得税と社会保険料に関する「〇〇万円の壁」をピックアップして解説していきます。

「〇〇万円の壁」

- 20万円の壁・・・副業の所得が20万円以内なら確定申告が不要

- 103万円の壁・・・扶養控除や配偶者控除を受ける場合の扶養家族の給与収入の壁

- 130万円(106万円)の壁・・・社会保険料の扶養になるための収入の壁

- 150万円・・・配偶者特別控除で満額の38万円が受けられる壁

- 201万円・・・配偶者特別控除が受けられる最後の砦

それぞれの項目について詳細を解説していきます。

20万円の壁

サラリーマンの方が副業をしている場合に、副業の所得が20万円を超えると確定申告が必要になります。

国税庁のHPで「給与を1か所(または2か所)から受けていて、かつ、その給与の全部が源泉徴収の対象となる場合において、各種の所得金額(給与所得、退職所得を除く。)の合計額が20万円を超える」ときは確定申告が必要と記載されています。

年末調整した給与の他に収入があり、副業で20万円を超える所得がある場合には確定申告が必要とされています。

>>>副業収入いくらから確定申告?20万円ルールと申告方法を解説!

103万円の壁

給与収入が103万円以下で他に所得がない家族や配偶者を、所得税上の扶養にすることができます。

扶養にすると本人の申告で「配偶者控除」や「扶養控除」を受けることができて、その分税金を安く抑えることができます。

控除金額は扶養家族の年齢にもよりますが、38万円~63万円※の控除となります。

※配偶者控除に関しては本人の所得に応じて控除額が減少します。

あくまで「給料収入が103万円以下」という基準になるので、事業所得や雑所得であれば所得が48万円以下が扶養の対象となります。

130万円(106万円)の壁

収入が130万円※を超えると、社会保険の扶養になることができません。

※従業員が101人以上の会社に勤めている場合は106万円。

130万円を超えてしまうと、社会保険料に加入することとなり、保険料の負担が増える形になります。

社会保険料の個人負担は給与金額の約14%~15%となり、人によっては所得税より高くなります。

また、2024年10月以降は「年収130万」という基準から、「月収8.8万円」以上という基準に切り替わっていくことにも留意していきたいですね。

150万円の壁

扶養にしている配偶者が給与収入150万円までだと、所得税の「配偶者特別控除」の満額38万円が受けられます。

給与収入が150万円を超えると、段階的に配偶者特別控除の控除額も減少していきます。

また、配偶者特別控除も本人の所得に応じて、控除額が減少していくことにもご留意ください。

201万円の壁

扶養にしている配偶者の給与収入201万円が、所得税の「配偶者特別控除」が受けられる最後のラインです。

正確には配偶者が201.6万円以上の給与収入になると、配偶者特別控除を受けることができません。

この201万円のラインまで来ると控除額は「3万円~1万円」とかなり少なくなります。

まとめ

いかがでしたでしょうか。

よく所得税と社会保険の扶養の基準がごっちゃになってしまうことがありますが、しっかり基準を把握して有利に活用していきましょう。

また、基準が「収入」と「所得」でそれぞれ違いますので、こちらにもご留意ください。

「〇〇万円の壁」まとめ

- 20万円の壁・・・副業の所得が20万円以内なら確定申告が不要

- 103万円の壁・・・扶養控除や配偶者控除を受ける場合の扶養家族の給与収入の壁

- 130万円(106万円)の壁・・・社会保険料の扶養になるための収入の壁

- 150万円・・・配偶者特別控除で満額の38万円が受けられる壁

- 201万円・・・配偶者特別控除が受けられる最後の砦

最後までご覧いただきありがとうございました。

執筆者:プレノト

会計事務所時代は法人・個人の申告を累計500件以上担当。現在はWebマーケター。

>>>確定申告時の税理士費用を負担!techadapt(テックアダプト)フリーランスエンジニアのためのマッチングサービス内容、特徴まとめ!